- Ondernemers krijgen komend jaar de nodige lastenverzwaringen voor de kiezen.

- Zo worden diverse aftrekposten versoberd en gaat het toptarief in box 2 van de inkomstenbelasting flink omhoog.

- Lees het in deel 7 van de serie van Business Insider over veranderingen in 2024, waarin we stilstaan bij zzp’ers en andere ondernemers.

- Lees ook: 7 fiscale maatregelen die je portemonnee in 2024 anders raken dan eerder werd gezegd: toptarief in box 2 voor aanmerkelijk belang extra omhoog

Wat verandert er per 1 januari 2024 voor je portemonnee? Vrij veel, zo blijkt uit de serie artikelen die Business Insider deze maand publiceert. In sommige gevallen gaan we erop vooruit, in andere gevallen leveren we in.

In het eerste deel keken we wat er verandert in de zorg (zoals de basisverzekering, het eigen risico en aanvullende verzekeringen). Het tweede deel stond in het teken van maatregelen die woningbezitters en huurders raken. Het derde deel stond in het teken van de energie- en water rekening.

Hierna kwamen de belangrijkste veranderingen voor automobilisten, treinreizigers en vliegtuigpassagiers aan bod. In het vijfde deel stonden we stil bij familiezaken, zoals kinderopvang, schenkingen, alimentatie, erfenissen en giften aan goede doelen. En in het zesde deel keken we wat 2024 in petto heeft voor werknemers en gepensioneerden.

Ondernemers krijgen forse lastenverzwaringen voor de kiezen

Het is nu tijd voor deel 7, waarin de ondernemer centraal staat. 2024 belooft een pittig jaar te worden. Zzp-ers en andere ondernemers krijgen de nodige lastenverzwaringen voor de kiezen. Zo worden diverse aftrekposten behoorlijk uitgekleed en gaat het toptarief van de vennootschapsbelasting fors omhoog; meer nog dan het kabinet oorspronkelijk van plan was.

Grote bedrijven moeten komend jaar hun prestaties op het gebied van duurzaamheid in kaart gaan brengen: dit moet in hun jaarverslagen worden opgenomen. Dit zal ook gevolgen hebben voor kleinere bedrijven, die producten of diensten van multinationals afnemen of leveren: zij moeten informatie aanleveren. Maar veel bedrijven zijn daar nog niet klaar voor.

Bekijk het complete overzicht van veranderingen in 2024 voor ondernemers hieronder:

Zelfstandigenaftrek gaat verder omlaag

Wie door de Belastingdienst wordt erkend als zelfstandig ondernemer voor de inkomstenbelasting, komt in aanmerking voor de zogeheten zelfstandigenaftrek. Je mag dan een bepaald bedrag aftrekken van de winst. Deze aftrekpost wordt al jaren versneld afgebouwd, in ruil voor een verhoging van de arbeidskorting (zie verderop). Het kabinet wil zo het verschil tussen zelfstandige ondernemers (zzp'ers) en werknemers in de inkomstenbelasting verkleinen.

De zelfstandigenaftrek gaat in 2024 met 1.280 euro omlaag naar 3.750 euro. Hierdoor ga je als ondernemer per saldo meer belasting betalen.

Je hebt recht op de aftrek als je voldoet aan het zogeheten urencriterium en dus minimaal 1225 uur per jaar in je onderneming werkt.

Startersaftrek wordt niet geïndexeerd

De startersaftrek is een verhoging van de zelfstandigenaftrek. Startende ondernemers die recht hebben op zelfstandigenaftrek kunnen nog 2.123 euro extra van hun winst aftrekken. Dit bedrag wordt in 2024 niet geïndexeerd en blijft dus gelijk.

Startende ondernemers mogen in de eerste vijf jaar van het bestaan van hun bedrijf maximaal drie keer gebruik maken van dit fiscale voordeel.

Geen verdere afbouw meer van maximale aftrek van andere aftrekposten

De afgelopen jaren zijn diverse aftrekposten, waaronder de hypotheekrenteaftrek en partneralimentatie, versneld afgebouwd voor mensen die in de hoogste schijf van de inkomstenbelasting vallen. De huidige percentages zijn nu voor iedereen gelijk, ongeacht je inkomen. Hierdoor zijn geen verdere ingrepen meer nodig.

Dat geldt ook voor enkele aftrekposten voor ondernemers, zoals de ondernemersaftrek, de mkb-winstvrijstelling en de persoonsgebonden aftrek. Omdat het belastingtarief in de eerste schijf van de inkomstenbelasting komend jaar ietsje omhoog gaat, mag je zelfs een iets hoger bedrag aftrekken: 36,97 procent (tegen 36,93 procent nu).

... maar de mkb-winstvrijstelling gaat wel omlaag

Er wordt wel gesneden in de mkb-winstvrijstelling, bedoeld voor alle kleine ondernemers. Deze zorgt ervoor dat je belastbare winst lager uitpakt, waardoor je minder belasting hoeft te betalen.

De mkb-winstvrijstelling daalt in 2024 van 14 procent naar 13,31 procent van de behaalde winst. Hierdoor ga je over een groter deel van je winst of inkomen belasting betalen. Ondernemers met de hoogste winsten hebben daar het meest last van. Het kabinet had overigens een sterkere verlaging voor ogen, maar daar is de Tweede Kamer voor gaan liggen.

De mkb-winstvrijstelling geldt voor iedere ondernemer, los van de vraag of deze voldoet aan het urencriterium.

Zoals gezegd is het maximale tarief voor aftrek beperkt tot 36,97 procent.

Mes in energie-investeringsaftrek (EIA)

Een andere interessante aftrekpost voor ondernemers is de investeringsaftrek. Dit is een bedrag dat je mag aftrekken van de winst als je hebt geïnvesteerd in bedrijfsmiddelen.

Een van die aftrekposten is de energie-investeringsaftrek (EIA). Deze is bedoeld om investeringen in energiebesparende bedrijfsmiddelen of duurzame energie te stimuleren. Denk bijvoorbeeld aan de aanschaf van HR-glas, een LED-verlichtingssysteem, een warmtepomp, elektrische oven, bandenspanningsregelsysteem of een energiezuinige koel/vriesinstallatie.

Naast de afschrijving mag je van deze investeringen een extra bedrag aftrekken van de winst. Deze regeling wordt komend jaar versoberd. Dit jaar mag je nog 45 procent van het bedrag dat je hebt geïnvesteerd aftrekken. Dat gaat volgend jaar omlaag naar 40 procent. De maximale EIA bedraagt volgend jaar 149 miljoen euro. Dat is nu nog 136 miljoen euro.

Vennootschapsbelasting blijft gelijk

Ondernemers met een BV of NV moeten belasting betalen over de belastbare winst: vennootschapsbelasting (vpb). Hiervoor gelden momenteel twee schijven:

- 19 procent: tot een winst van 200.000 euro

- 25,8 procent: voor het bedrag erboven.

Dit blijft in 2024 zo.

Box 2: er komen twee tarieven en het toptarief gaat flink omhoog

Heb je minimaal 5 procent van de aandelen (of stemrecht) in een BV, dan komt er een moment dat je over de winst die je uitkeert aan jezelf als directeur-grootaandeelhouder (dga) belasting moet betalen. Dit valt in box 2 van de inkomstenbelasting.

Het gaat hierbij om een winstuitkering (dividend) of winst uit verkoop van je aandelen. Je moet dan belasting uit aanmerkelijk belang afdragen.

Dit tarief bedraagt nu 26,9 procent voor alle ondernemers. Komend jaar komen er twee schijven:

- 24,5 procent voor het inkomen tot 67.000 euro

- 33 procent voor elke euro daarboven (let op: dus meer dan de 31 procent die het kabinet oorspronkelijk voor ogen had)

Met deze maatregel wil het kabinet ondernemers stimuleren om geen winst op te potten, maar vaker kleinere bedragen uit te keren tegen het lagere tarief.

Hogere onbelaste thuiswerkvergoeding

Werkgevers mogen aan hun personeel een onbelaste thuiswerkvergoeding betalen om de extra kosten voor bijvoorbeeld de verwarming, koffie en thee, elektriciteit en wc-papier deels te dekken.

Dit bedrag gaat in 2024 omhoog van 2,15 euro naar 2,35 euro per dag.

Onbelaste kilometervergoeding gaat met 2 cent omhoog

De onbelaste reiskostenvergoeding wordt in 2024 wederom met twee cent verhoogd. Je mag straks per gereden zakelijke kilometer 23 cent aftrekken van je winst of uitkeren aan medewerkers. Dat is nu nog 21 cent. Dat levert belastingvoordeel op.

Deze onkostenvergoeding geldt voor ieder type eigen vervoer, dus ook voor bijvoorbeeld ritjes met de motor, fiets of het openbaar vervoer.

Die 23 cent is ook van toepassing voor reiskosten voor ziekenbezoek of als giftenaftrek als je vrijwilliger bent en afziet van een reiskostenvergoeding.

Fiscale bijtelling privé-gebruik auto van de zaak blijft gelijk

Rijd je in een auto van de zaak, maar gebruik je het voertuig ook voor privéritten (meer dan 500 kilometer per jaar), dan krijg je te maken met een bijtelling: een extra bedrag dat je bij je inkomen moet optellen en waarover je belasting moet betalen. Dit is een bepaald percentage van de cataloguswaarde van de auto.

Dat tarief blijft komend jaar hetzelfde. Dat betekent:

- 22 procent van de cataloguswaarde voor gewone leaseauto's (benzine, diesel en hybride)

- 16 procent voor volledig elektrische auto's.

De verlaagde bijtelling voor elektrische auto's is niet onbeperkt: er geldt een bovengrens. Deze bedraagt momenteel 30.000 euro. Koop je een elektrische auto die duurder is, dan geldt over elke euro die boven die grens uitkomt het hogere tarief van 22 procent.

Stel dat je in 2024 een auto koopt van 49.000 euro, dan wordt de bijtelling dus 8.980 euro:

- 16 procent over de eerste 30.000 euro (= 4.800 euro)

- 22 procent over de resterende 19.000 euro (= 4.180 euro).

Dit bedrag moet je vervolgens bij je salaris optellen en daar belasting over betalen.

Voor zonnecelauto’s (elektrische auto’s met zonnepanelen) en waterstofauto’s geldt ook in 2024 het verlaagde tarief over de hele catalogusprijs. Het maakt daarbij dus niet uit hoe duur die auto is.

De tarieven voor de bijtelling blijven 60 maanden geldig vanaf de eerste dag van de maand nadat de auto voor het eerst op naam is gesteld. Daarna wordt het bijtellingspercentage opnieuw vastgesteld volgens de regels die op dat moment gelden.

Een OV-kaart verstrekken aan je personeel wordt eenvoudiger

Een ov-kaart (een ov-abonnement of voordeelurenkaart) vergoeden of verstrekken aan je personeel brengt nu vrij veel administratieve rompslomp met zich mee. Je moet extra loonheffing inhouden en afdragen als de werknemer de kaart niet genoeg zakelijk gebruikt.

In 2024 wordt dit allemaal een stuk eenvoudiger. De vorm waarin je de ov-kaart aanbiedt maakt niet meer uit. Dat betekent dat loonheffing verleden tijd is zolang je werknemer de kaart ook (gedeeltelijk) zakelijk gebruikt, voor bijvoorbeeld woon-werkverkeer.

Extra administratieve rompslomp: informatie aanleveren over woon-werkverkeer van je personeel

Bedrijven met 100 medewerkers of meer moeten vanaf 1 januari verplicht gegevens aanleveren over de woon-werkmobiliteit en het zakelijke verkeer van hun medewerkers. Dit heeft als doel om de CO2-uitstoot te verminderen.

Minder ruimte voor onbelaste extraatjes voor je personeel

Als werkgever betaal je belasting over het salaris van je personeel. Daarnaast is er ruimte om aan je medewerkers belastingvrij iets extra's te geven, zoals een kerstpakket, cadeaubon of een bureaustoel voor de thuiswerkplek. Dit is de zogeheten vrije ruimte binnen de werkkostenregeling.

De vrije ruimte was dit jaar tijdelijk verhoogd naar 3 procent over de eerste 400.000 euro van de loonsom van alle medewerkers samen. Dit wordt in 2024 verlaagd naar 1,92 procent.

Concreet betekent dit dat je 7.680 euro onbelast mag schenken aan je medewerkers. Dat is een stuk minder dan dit jaar (12.000 euro).

Invorderingsrente belastingaanslag gaat verder omhoog naar 4%

Als je een belastingaanslag niet op tijd betaalt, heft de fiscus een rente vanaf het moment dat de betalingstermijn is verstreken. Deze zogeheten invorderingsrente is vlak na de uitbraak van de coronapandemie in 2020 verlaagd en wordt sinds de zomer van 2022 in stapjes weer verhoogd.

Op dit moment is de rente 3 procent en vanaf 1 januari wordt dit weer 4 procent, zoals vanouds.

Te late aangifte komt je duur te staan: 10% belastingrente voor vennootschapsbelasting, 7,5% voor inkomstenbelasting

Ben je te laat met je belastingaangifte of heb je niet het juiste bedrag opgegeven, dan komt dat jou duur te staan. Naast eventuele invorderingsrente ben je nog belastingrente verschuldigd. Dat is nu al een pittig bedrag: 8 procent voor de vennootschapsbelasting en 6 procent voor de inkomsten- en omzetbelasting.

Maar dat wordt in 2024 nog meer:

- De belastingrente voor de vennootschapsbelasting wordt dan 10 procent

- De belastingrente voor de inkomstenbelasting wordt 7,5 procent.

De belastingrente voor toeslagen wordt bevroren op 4 procent.

Geen korting meer als je de voorlopige aanslag in één keer betaalt

Tot nu toe kreeg je een belastingkorting als je de voorlopige aanslagen voor de inkomstenbelasting in één keer betaalde, in plaats van in termijnen. Maar die korting wordt in 2024 afgeschaft. Bij de vennootschapsbelasting was dat trouwens dit jaar ook al het geval.

Verdere verhoging gebruikelijk loon directeur-grootaandeelhouder

Heb je een eigen BV, dan moet je als directeur-grootaandeelhouder ook een salaris betalen aan jezelf. Om te voorkomen dat ondernemers aan zichzelf een veel te laag bedrag uitkeren om belasting te besparen, ben je verplicht om een salaris op te geven dat gebruikelijk is voor het niveau van jouw functie en arbeidsduur. Het loon mag bovendien niet minder zijn dan dat van de best betaalde werknemer in de bv.

Het minimale salaris gaat komend jaar omhoog van 51.000 euro naar 56.000 euro.

Giften vanuit de BV worden niet gezien als dividenduitkering

Ondernemers mogen giften aan goede doelen aftrekken van hun winst voor de vennootschapsbelasting, tot maximaal 100.000 euro. Dit moeten dan wel organisaties zijn die door de Belastingdienst zijn erkend als Algemeen Nut Beogende Instelling (ANBI) en Sociaal Belang Behartigende Instellingen (SBBI), zoals een sportclub of zangkoor. Het demissionaire kabinet wilde daar een streep door halen, maar de Tweede Kamer heeft dat plan afgeschoten.

Wel wordt een schenking aan een ANBI of SBBI volgend jaar niet meer gezien als een verkapte uitkering dividenduitkering. Je hoeft daar dus geen dividendbelasting meer over te betalen. De overheid wil het hiermee gemakkelijker maken voor goede doelen om fondsen te werven.

Giften waar een tegenprestatie tegenover staat, worden beschouwd als sponsoring of reclame. Deze mag je nog wel onbeperkt (blijven) aftrekken voor de vennootschapsbelasting.

Je mag minder lenen uit de BV

Om de giftenaftrek in de vennootschapsbelasting te behouden, wordt het maximumbedrag dat je mag lenen bij je eigen bv verlaagd van 700.000 euro naar 500.000 euro. Het bedrag dat daar bovenuit komt, wordt belast als inkomen in box 2.

Verhuurd vastgoed uitgesloten van bedrijfsopvolgingsregeling (BOR)

Er staan de komende jaren diverse wijzigingen op stapel in de bedrijfsopvolgingsregeling (BOR, een vrijstelling bij het erven van ondernemingsvermogen) en de doorschuifregeling aanmerkelijk belang (DSRab, een regeling voor uitstel van belasting). Beide regelingen zijn bedoeld om te voorkomen dat het voortbestaan van een onderneming in gevaar komt bij bedrijfsoverdracht, omdat de nieuwe eigenaar schenk- of erfbelasting moet betalen.

De regelingen blijven behouden, maar worden wel aangepast, om misbruik te voorkomen. Ook worden ze beter uitvoerbaar.

In 2024 gelden de bovengenoemde regelingen niet langer voor vastgoed dat aan anderen wordt verhuurd, zoals bedrijfspanden, huizen en akkers. Het jaar erna volgen nog meer wijzigingen.

Verhoging onbelaste thuiswerkvergoeding

Als werkgever mag je aan je personeel een onbelaste thuiswerkvergoeding betalen om de extra kosten voor bijvoorbeeld de verwarming, koffie en thee, elektriciteit en wc-papier deels te dekken.

Dit bedrag gaat in 2024 omhoog van 2,15 euro naar 2,35 euro per dag.

Minimumloon gaat met 3,75% omhoog

Het wettelijk minimumloon stijgt elk halfjaar mee met de cao-lonen. Op 1 januari komt er 3,75 procent bij. Dit zijnde minimum uurtarieven die de overheid bekend heeft gemaakt:

... en minimumuurloon wordt de norm: dat kan leiden tot hogere loonkosten

Verder zijn werkgevers vanaf 2024 verplicht het minimumuurloon te betalen. Een maand-, week- of dagloon is niet toegestaan.

Dit zit als volgt. Het aantal uren dat een werknemer ergens werkt loopt fors uiteen: de ene werknemer draait 40 uur per week en de andere 36 uur. Omdat het minimumloon nu meestal een maandloon is, moet de werknemer die 40 uur per week werkt voor hetzelfde salaris meer uren draaien dan de werknemer die minder uren staat ingeroosterd. Dat verschil wordt nu gecorrigeerd. Hierdoor lopen voor veel werkgevers de loonkosten op, naast de inflatiecorrectie.

Werknemers hebben sneller recht op een overwerkvergoeding

Werknemers maken vanaf 1 januari sneller aanspraak op een vergoeding voor overwerk aansluitend aan hun reguliere werkdag. Nu moeten ze nog minimaal een uur overwerken voordat ze daar recht op hebben. Dit gaat in 2024 omlaag naar:

- minimaal 15 minuten overwerken als de werkdag die dag minder dan vier uur bedraagt

- minimaal 30 minuten overwerken bij een werktijd van meer dan vier uur.

Goed nieuws voor werkgevers: vaker lagere WW-premie bij overwerk

Als werkgever ben je verplicht om WW-premie af te dragen voor jouw werknemers. De hoogte hiervan hangt deels af van het aantal uren dat de betreffende werknemer werkt.

Op dit moment moet je al het hoge tarief betalen als blijkt dat een medewerker met een dienstverband van minder dan 35 uur per week meer dan 30 procent overwerk heeft uitgevoerd ten opzichte van de uren die in het contract staan vermeld. Voor werknemers die meer dan 35 uur per week aan vaste uren draaien hoeft dat niet.

Op 1 januari gaat die grens omlaag naar 30 uren per week. De uitzondering gaat dus voor meer werknemer gelden. Je krijgt hierdoor meer ruimte om werknemers vaker over te laten werken zonder dat je een hogere WW-premie hoeft te betalen.

Dat kan behoorlijk aantikken: het hoge WW-tarief bedraagt 7,64 procent en het lage 2,64 procent.

STAP wordt SLIM

Zoals al eerder is aangekondigd komt er een einde aan het STAP-budget, een subsidie van 1.000 euro die elke werkende of werkzoekende kon aanvragen voor (om)scholing.

De helft van het bedrag dat hierdoor vrijvalt - ofwel 73,5 miljoen euro - wordt ingezet voor uitbreiding van de SLIM-regeling. Dit is een regeling die tot nu toe alleen was bedoeld als subsidie voor mkb-bedrijven, om in te zetten voor bijscholing van medewerkers. Maar vanaf 2024 mag het ook worden ingezet voor individuele scholing.

Grote bedrijven moeten rapporteren over duurzaamheidsprestaties - en dat heeft ook gevolgen voor kleine ondernemers

Een Europese richtlijn, de Corporate Sustainability Reporting Directive (CSRD), verplicht grote beursgenoteerde bedrijven om over 2024 een rapportge uit te brengen over hun prestaties op het gebied van duurzaamheid. Dit zal ook gevolgen hebben voor kleinere bedrijven die niet gebonden zijn aan deze richtlijn. Grote bedrijven moeten namelijk rapporteren over hun hele waardeketen en hebben hiervoor dus ook duurzaamheidsinformatie nodig van hun toeleveranciers en afnemers.

De meeste bedrijven lijken daar nog niet klaar voor te zijn, zo meldde ABN AMRO onlangs op basis van onderzoek door I&O Research.

De jaren erna wordt de regeling over het gehele bedrijfsleven uitgerold. Op de webite van MVO Nederland kun je meer informatie vinden over deze richtlijn.

Het belastingtarief in box 1 gaat licht omhoog

De belasting in de eerste schijf van de inkomstenbelasting gaat komend jaar iets omhoog, van 36,93 procent naar 36,97 procent. Hier staat wel tegenover dat je diverse kosten, zoals de hypotheekrenteaftrek, alimentatie, ondernemersaftrek en mkb-winstvrijstelling, tegen tegen het licht hogere tarief mag aftrekken van je inkomen.

Verder gaat de inkomensgrens voor de eerste schijf van de inkomstenbelasting omhoog van 73.071 euro naar 75.518 euro. Over het inkomensdeel boven het grensniveau betaal je voor elke euro 49,50 procent belasting. Dat is evenveel als nu.

Veel belastingkortingen gaan omhoog

Zoals je hiervoor kon zien, worden veel aftrekposten voor ondernemers versoberd. Maar daar staat wel tegenover dat veel heffingskortingen (kortingen op de inkomstenbelasting) omhoog gaan. Dat is gunstig, want hoe hoger de korting uitpakt, hoe minder je belasting hoeft te betalen en hoe meer je dus netto overhoudt.

... zoals de algemene heffingskorting

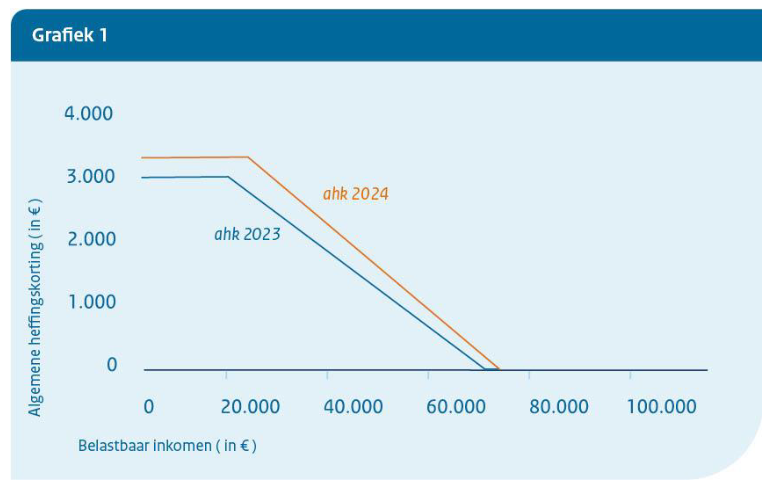

De algemene heffingskorting is een algemene inkomensafhankelijke korting op de inkomstenbelasting voor iedereen die belasting betaalt. Dit bedrag wordt in 2024 iets verhoogd, maar ook sneller afgebouwd voor inkomens tussen 24.812 euro en 75.518 euro.

Voor mensen met een jaarinkomen tot 24.812 euro gaat de korting omhoog van 3.070 euro naar 3.362. Daarna wordt de korting afgebouwd. Verdien je in 2024 tussen de 24.812 euro en 75.518 euro, dan ga je er ook op vooruit, maar in iets mindere mate. Is je inkomen hoger, dan maak je helaas geen aanspraak op deze belastingkorting, zoals je kunt zien in de onderstaande grafiek.

Voor AOW-gerechtigden stijgt de maximale algemene heffingskorting van 1.583 euro naar 1.735 euro.

… en de arbeidskorting

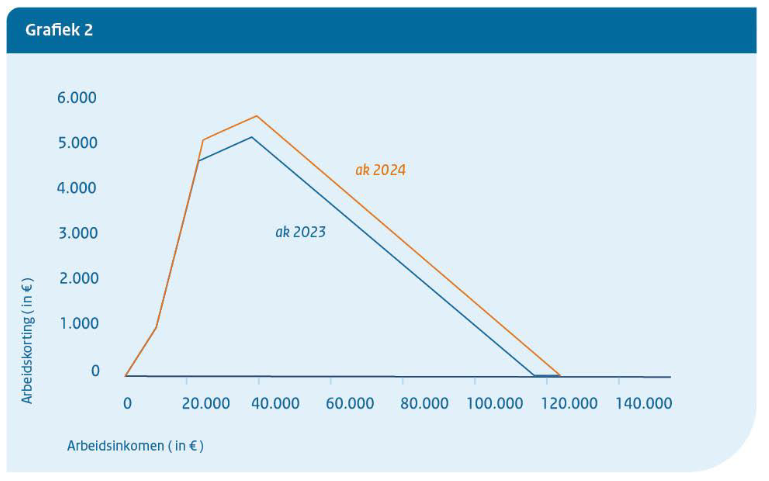

De arbeidskorting is een heffingskorting waar iedere werkende die niet meer verdient dan 124.935 euro per jaar (in 2023: 115.295 euro) aanspraak op maakt. De hoogte van de arbeidskorting hangt af van je leeftijd en de hoogte van je inkomen.

Deze korting gaat met 115 euro omhoog voor inkomens rond het wettelijk minimumloon. Iedereen met een salaris vanaf het minimumloon tot bijna 40.000 euro gaat er hierdoor op vooruit, zoals je kunt zien in de onderstaande grafiek.

Belastingkorting voor werkende ouders gaat iets omlaag en eisen wat omhoog

Werkende ouders van kinderen tot 12 jaar genieten een belastingvoordeel: de inkomensafhankelijke combinatiekorting (IACK). Deze belastingkorting zorgt ervoor dat de minstverdienende ouder minder belasting hoeft te betalen. Dat moet ouders stimuleren om beiden te werken.

Zoals je in dit artikel al hebt kunnen lezen gaat het maximale kortingsbedrag komend jaar licht omlaag naar 2.650 euro. Ook moeten ouders iets meer verdienen om voor deze korting in aanmerking te komen.

Ook de ouderenkorting gaat omhoog

De maximale ouderenkorting wordt met 175 euro verhoogd naar 2.010 euro, waardoor gepensioneerden netto meer te besteden hebben. Tot een inkomen van 44.771 euro krijg je de volledige korting. Daarna wordt deze geleidelijk afgebouwd. Voor inkomens vanaf 58.170 euro vervalt de korting.

De bovengenoemde inkomensgrenzen zijn iets hoger dan nu, waardoor je er tot een hoger inkomen gebruik van kunt maken.

Werknemers gaan vanaf 2024 al pensioen opbouwen als ze 18 jaar zijn

Heeft jouw bedrijf een pensioenregeling, dan gaan werknemers in 2024 al pensioen opbouwen als ze 18 zijn. Nu kan dat pas vanaf 21 jaar.

De AOW-leeftijd gaat omhoog naar 67 jaar

De leeftijd waarop je de AOW-uitkering ontvangt, een basisvoorziening voor de oude dag, loopt gestaag op. De huidige AOW-leeftijd bedraagt 66 jaar en 10 maanden. Dat wordt vanaf 2024 opgetrokken naar 67 jaar. Het goede nieuws is dat dit zo blijft tot en met 2027.

In 2028 komen er drie maanden bij, maar daarna wordt de AOW-leeftijd opnieuw bevroren, zoals je kunt zien in dit meerjarendoorkijkje:

Lees hier de eerdere zes artikelen over veranderingen in 2024:

- Dit verandert er per 1 januari 2024 voor je energierekening: kosten gas, stroomnet en stadsverwarming omhoog: zoveel ga je extra betalen

- Dit verandert er op 1 januari 2024 voor je huis: meer lenen met een hoger energielabel, hogere OZB en huurverhogingen

- Dit verandert er per 1 januari 2024 in de zorg: premie zorgverzekering omhoog, zorgtoeslag omlaag en minder profijt van hoger eigen risico

- Dit verandert er per 1 januari 2024 voor de trein, auto en vliegtuig: autorijden wordt duurder, boetes stijgen flink

- Dit verandert er per 1 januari 2024 voor je familiezaken: extra geld kinderopvang, meer belastingvrij schenken en erven en hogere alimentatie

- Dit verandert er in 2024 voor werknemers: hogere fiscale kortingen, AOW-leeftijd stijgt en pensioen bij diverse fondsen omhoog